今年度から米国ETFへの投資を行っていこうと考えています。ここでは自分の考えの整理と妻への説明も兼ねて米国ETF投資についてまとめていきます。

米国のETFを毎月定額購入する

僕が行う投資方法は「米国のETFを毎月定額購入する」です。

これまで僕は株、FX、投資信託とやってきました。どれも、値上がり益(キャピタルゲイン)狙いでした。それぞれの取引で見ればうまくいったこともあれば、大きく損失を出したことがありました。一昨年まではトータルで見て利益が出ていましたが、去年、FXでは円高のあおりで損を出し、任天堂株を高値で買い下がったら売って損を出し、トランプ相場前に投資信託を手放したりと散々でした。

自分にはキャピタルゲイン狙いでの投資は向いていないことを痛感しました。タイミングを見極めて売買して継続して利益を出し続けることができません。たまたまうまくいったのを自分の実力と勘違いしたことがありますが、運が良かっただけです。

キャピタルゲイン狙いの投資をやめ、配当金といったインカムゲイン狙いの投資に変えます。そこでたどり着いたのが「米国のETFを毎月定額購入する」です。

ここで5つの疑問が湧いてきます。

- なぜ投資を行うのか?

- なぜ米国なのか?

- なぜETFなのか?

- なぜ毎月なのか?

- なぜ定額なのか?

一つ一つ見ていきます。

なぜ投資を行うのか?

理由は2つです。

- インフレへのリスクヘッジ

- お金にも働いてもらう

インフレへのリスクヘッジ

投資を行うことで、損失を出すリスクがあるので、現金で持っていた方がいいという考えもあります。ただ、現金で持っていたからといって、現金の価値が変わらないとは言えません。

1000円札は常に1000円の価値はありますが、モノと相対的に見た時に常に一定の価値があるとは限らないわけです。例えば、以前は100円で変えた自動販売機の缶ジュースが今では150円ぐらいになっています。今後、もしかしたら1本180円、200円が当たり前になるかもしれません。1000円札で買えるものは10年後、20年後、全く同じとは限らないわけです。

ものやサービスの値段が上がっていくことをインフレと言います。今後、日本がインフレが進んだ時に、現金で持っているというのは目に見えない形で資産が目減りしていく可能性があるわけです。リスクを恐れて現金を持っていることが、リスクがないわけではありません。それよりも、資産を分散させておくことの方がリスクが少ないと考えました。

お金に働いてもらう

また、現金は何も生み出しません。日本の銀行に預けていてもほとんど利子はつきません。米国ETFだと現状2%程度の配当金が出ます。100万円で2万円、1000万円で20万円、1億円なら200万円です。多少ですがお金からお金を生み出すことができるわけです。

円を株式に変えることで、インフレへのリスクヘッジを行います。それと同時に配当金により資産にも稼いでもらうのが理由です。

なぜ米国なのか?

日本でない理由

僕も妻も日本の医療従事者としての資格を持っています。毎月の収入は「円」で入ります。現在、僕が仕事をして妻が育児・家事をやっていますが、いざという時には二人で「円」を稼ぐ力はあります。「円」を稼ぐ能力はありますが、言い方を変えると「円」しか稼ぐ能力はありません。他の通貨を稼ぐ能力はありません。

「円」が常に一定の価値があればいいですが、今後、どうなるかはわかりません。先ほども言ったようにインフレが進めば、「円」の価値が相対的に弱くなります。為替が円安に傾けば「円」の価値が相対的に弱くなります。

もちろん、デフレや円高になれば円の価値が強くなりますが、どうなるかはわからない以上、日本以外の資産を持っておくのがリスクヘッジとなると考えています。

米国である理由

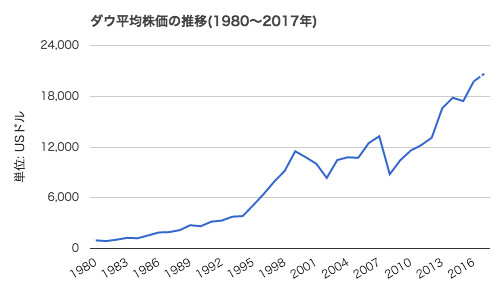

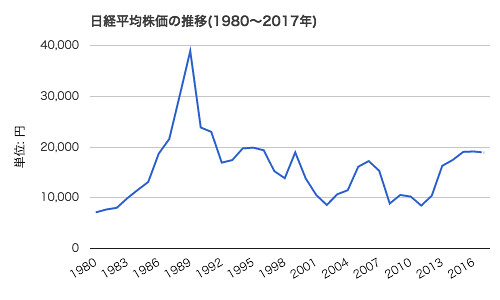

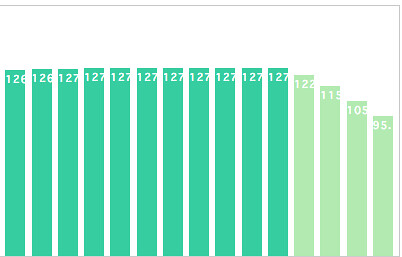

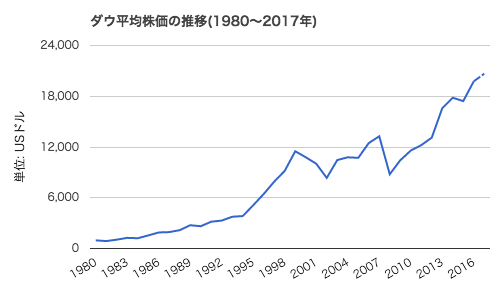

アメリカの株価は見てわかるとおり右肩上がりです。日本の株価のように山型ではありません。リーマンショックなどで一度落ちることがあってもすぐ上がります。アメリカの株価は非常に強いです。

もちろん、これまで上がったからと言ってこれからも同じく上がり続けるかはわかりませんが、過去から見ればどこの国よりも期待できます。

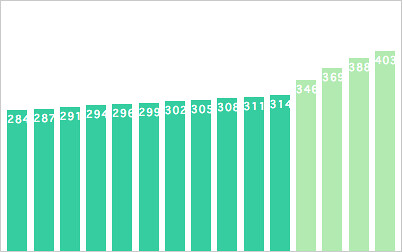

また、主要国の中で高齢化率が低く、人口が増え続けています。日本では、今後人口が減っていきますが、アメリカでは2050年までに1億近く人口が増えるという試算がされています。

法整備などが成熟された先進国でありながら、人口が増え、市場が大きくなっています。

アメリカ合衆国の人口推移と予測をグラフで掲載-人口ウォッチャー-

なぜETFなのか?

ETFとは1つの銘柄ではなく複数の銘柄から構成されています。例えば、バンガード・トータルストックマーケットETF(VTI)は3592銘柄から形成されています。VTIを購入することで、AppleやAlphabet、Microsoftなどの会社に幅広く投資することができます。

簡単に分散投資を行うことができます。1つの会社に投資するとその会社に万が一何かがあった時に大きく資産を減らすことになります。例えば、東芝は2016年12月の2週間程度で株価が半分近くまで減りました。

ETFは複数の銘柄から構成されているので、こう言った1つの会社の問題だけで、大きく下がるということはありません。複数の銘柄から構成されているETFに分散することでリスクを減らします、

また、投資信託でも同様にリスクを減らすことが可能です。ただ、手数料は投資信託の方が高いので、ETFで行います。

なぜ毎月なのか?

いわゆるドルコスト平均法です。この一番の目的は、ストレスを低く投資を長く続けるためです。

分散して買うことで、株価が強気の時は安心して購入できますし、株価が弱気の時も、「今は安値で拾っている」という感覚になれます。一度に大金をかけるとそれだけ精神的に負担になります。「今が買い時ではなかったのではないか?」といった後悔も減らすことができます。

購入する日は毎月1日にします。購入する日を決めるのは相場を読もうとすることをやめるためです。(2017年4月だけはまだ買っていないので今週中にでも買います)

安い時に買おうとすれば、いろいろ考えないといけません。考えて答えが出ればいいですが、いつが安いなんて答えはありません。機械的に買うのが一番、ストレスがありません。

なぜ定額なのか?

3月に次の年度に購入する金額をあらかじめ決めておきます。あらかじめ決めておくのは、単純に僕にいいタイミングで買うセンスがないからです。これまで10年近く投資してきてわかったのは自分に高値、低値を見極める才能がないということです。

才能がないことがわかったので、右肩上がりの相場に毎月、定額購入することがもっとも負担がなく、資産形成できる方法だと考えました。

安値の時にたくさんのお金をつぎ込むのが一番リターンを得る方法であるのは間違いありません。ただ、それが言うほど簡単ではありません。相場を出し抜こうとしてもうまくいきません。毎月定額にしてストレスを減らします。

どういう仕組みで行うか?

まず、一年分の投資する金額を決めます。それをSBI証券に予め入れておきます。米国株はマネックス証券の方がサービスがいい印象ですが、これまでSBI証券を使っていたので、使い慣れたSBI証券をそのまま使います。毎月1日にあらかじめ決めた金額を購入します。

購入するETFはVTI・VYM・VOO・VIGの4つです。それぞれ4ヶ月毎に一定金額購入していきます。

一度、投資した金額についてはできるだけ確認しないようにします。一時的に株価が下がったり、円高になったりと気にするとストレスになり長期保有の妨げになるからです。配当金が徐々に増えていることに注視していこうと思います。

それぞれのETFの特徴については今度まとめてみます。

あとがき

僕は今、仕事での収入とブログでも若干の収入があります。そこに、米国ETFに積み立てることで稼ぐロボットを作る感じですね。

稼ぐロボット「江藤ベイ子ちゃん(江藤はETFの文字の雰囲気と元カープの4番であり「微笑みのバズーカ」という縁起のいいあだ名がある江藤智から)」とでも名付けましょうか。

ベイ子ちゃんが20年後、毎月10万円でも配当金で稼げるようになってくれればだいぶ老後がだいぶ楽になりますね。